Können wir uns wirklich vorstellen in naher Zukunft komplett ohne Bargeld zu leben? Und was sind die Alternativen? Welche Handlungsoptionen ergeben sich vor allem für kontoführende Kreditinstitute in Hinblick auf das Bezahlen der Zukunft? Die Studie “Bezahlen 2030” von SRC Security Research & Consulting mit fachlicher Unterstützung durch Z_punkt The Foresight Company, gibt Ausblicke auf mögliche Szenarien.

Schon heute verändert die digitale Transformation unser tägliches Leben und eine weitere Beschleunigung ist zu erwarten. Lebenswelt, Konsum und Bezahlen verschmelzen zunehmend miteinander. Der Bezahlprozess an sich wird mehr und mehr in andere Prozesse integriert und somit für den Kunden immer „unsichtbarer“. Die Wenigsten benutzen überhaupt noch Scheine und Münzen als Zahlungsmittel, sondern greifen auf bequemere Methoden wie EC- und Kreditkarten oder kontaktloses Bezahlen über NFC zurück. Es ist zu erwarten, dass in einer Zeitspanne von zehn Jahren noch mehr Optionen hinzukommen. Gleichzeitig hat die Regulierung dazu geführt, dass die Ertragschancen aus der reinen Zahlungsabwicklung vor allem aus Sicht von kontoführenden Instituten weiter abgenommen haben.

Diese Entwicklung führt bei Betreibern von Zahlungsverkehrsinfrastrukturen zu einer Unsicherheit über die Zukunft des Bezahlens, da sie in langfristigen Investitionszyklen denken und ihre strategische Ausrichtung reflektieren müssen. Doch um eine passende Strategie festzulegen, muss man wissen, welches Szenario uns erwartet. Es gibt viele Faktoren, die noch unbekannt sind: Wie werden sich Künstliche Intelligenz und Internet of Things auswirken? Werden sich der Smart Store und das „unsichtbare Bezahlen“ flächendeckend durchsetzen? Werden Kaufentscheidungen bald sogar autonom durch Algorithmen gefällt?

(Bildquelle: Initiative Deutsche Zahlungssysteme e.V.)

Natürlich haben wir heute noch keine Garantie, wie der Alltag der Verbraucher 2030 aussieht, aber es gibt sichtbare Tendenzen, auf deren Basis sich vier Szenarien heraus kristallisiert haben:

Szenario 1: Vielfalt an der Kundenschnittstelle

Das 1. Szenario ist geprägt von Vielfalt an der Kundenschnittstelle. In der Omnichannel-Welt gehen stationärer Handel, IoT-Handel, E- und M-Commerce sowie Social Commerce deutlich ineinander über. Customer Journeys werden immer komfortabler. Besonders der stationäre Handel wird durch digitale Technologien verändert: Die Kundschaft wird während des Einkaufs durch digitale Wegweiser unterstützt, das Einkaufserlebnis durch AR-Applikationen, personalisierte (standortbezogene) Angebote und Mobile Couponing verbessert.

Auch die mit der eigentlichen Transaktion verbundenen Prozesse wie Anstehen, Scannen und Kassieren verschwinden oder sind zunehmend unsichtbar. Das Einzelhandelspersonal hat mehr Zeit für komplexere Tätigkeiten. Smarte Regale melden regelmäßig den Warenbestand und geben dem Personal Hinweise auf drohende Out-of-Stock-Situationen.

Bezahlt wird in der Regel über Self-Checkout-Systeme, die eine Anmeldung erfordern (z.B. NFC oder QR-Code). Dank IoT-basierter Warenentsicherung kann eine Vielfalt von Produkten über Self-Checkout-Systeme eingekauft werden, auch solche, die eine Altersverifikation benötigen. Treuepunkte können nicht nur über Einkäufe, sondern auch durch spielerische Elemente („Gamification“) und im Tausch für persönliche Daten gesammelt werden.

Der Kassenbon wird digital übermittelt. Die Kundschaft kann aus einer Vielfalt an Zahlverfahren auswählen: Manche Händler haben eigene Zahlsysteme entwickelt und selbst Kryptowährungen stehen als Exoten zur Auswahl. Auch Bargeld kann sich der digitalen Transformation nicht entziehen: Münzbeträge werden vermehrt als digitales Guthaben verrechnet und bei Kleinmünzen wird vermehrt gerundet.

Szenario 2: Freie Fahrt für die digitale Hochkultur

Im Jahre 2030 sind digitale Assistenten, Ökosysteme und Plattformen Mittelpunkt des Alltags und des Einkaufens. Viele Alltagsentscheidungen und auch Einkaufsprozesse sind hochgradig autonom und nahezu unsichtbar geworden. Durch autonome Einkäufe digitaler Assistenten erfolgt der Bezahlprozess im Hintergrund und ist für den Verbraucher praktisch unsichtbar.

Dieser hat eine sehr offene Einstellung zur Technologie ohne Misstrauen. Das Vertrauen in die autonome Entscheidungskraft der Algorithmen, die den Alltag erleichtern sollen, ist hoch. Längst haben Verbraucher ihre Entscheidungshoheit bei Routineentscheidungen abgegeben. Bei emotionalen Themen und Lebensentscheidungen sind digitale Assistenten zumindest Berater – sie beginnen aber auch hier öfter autonom zu agieren. Internetgiganten entwickeln Eigenmarken und bieten diese auf ihren Plattformen an. Das zwingt den Handel, sich neu zu erfinden. In einer Welt, in der der Gang ins Geschäft oftmals obsolet ist, sind die verbleibenden Läden kleinflächige, kassenlose Smart Stores, die eher Abholstationen ähneln. Standard ist unsichtbares Bezahlen über passive Biometrie. Auch virtuell wird unsichtbar bezahlt, dank Device & Digital Assistant Fingerprinting und Verhaltensbiometrie. Der Kaufpreis wird im Austausch gegen Daten reduziert.

Szenario 3: Neue Balance

2030 gehen Verbraucher mit den Chancen und Risiken der digitalen Transformation sehr reflektiert um. Lokale Ökosysteme und Plattformen treten an die Stelle globaler Plattformen und der stationäre Handel erfährt eine Renaissance. Der lokale Händler ist zu einem dritten Ort geworden, der zwischenmenschliche Kommunikation und Erlebnisse verspricht. Das kann zum Beispiel so aussehen, dass der lokale Lebensmittelhändler erlebnisorientierte Kochevents anbietet. Haushalte aus dem nahen Umkreis erfahren via Push-Nachricht vom Kochevent. Für die Zustellung der Push-Nachricht im regionalen sozialen Netzwerk, hat der Händler zuvor einen Nanobetrag gezahlt – das ist mittlerweile üblich, um Spam und betrügerische Nachrichten unattraktiv zu machen.

Im Fokus des spontanen, gemeinsamen Essens stehen das gemeinsame Erlebnis und der Austausch zwischen Händler und Kundschaft sowie zwischen den Teilnehmern. Der Wocheneinkauf wird durch das Event inspiriert: Ergänzend zu den Zutaten des Gerichts, bieten lokale Anbieter weitere, passende Produkte im Geschäft an, etwa Reisebücher und spezielles Geschirr. Die Wahl des Zahlungsmittels unterscheidet sich je nach Teilnehmer. Bar und nicht-bar halten sich die Waage – einige lassen „digital anschreiben“. Die Teilnehmer teilen ihre Bilder im Nachgang auf der vertrauten, regionalen Plattform und bewerten dort auch die beteiligten Produktanbieter und Dienstleister. Sichere und anonyme Zahlungsmittel erfahren eine ungeahnte Wertschätzung.

Szenario 4: Plattformen als Commodity

In der so genannten „Token Economy“ wird verstärkt mit Kryptowährungen über DLT-Netzwerke (Distributed-Ledger-Technologie) und Smart Contracts eingekauft. Verbraucher wechseln flexibel zwischen verschiedenen, digitalen Assistenten, die ihren Alltag organisieren. Dabei wählen diese digitalen Stellvertreter zwischen unterschiedlichen Händlern, die hochgradig individualisierte Produkte und Dienstleistungen anbieten. Intelligente, digitale Assistenten erledigen digitales Matching von Angebot und Nachfrage und stellen reibungslose und sichere Transaktionen sicher. Im Ergebnis werden die Menschen in ihrem Alltag von einer Vielzahl an Algorithmen (und nicht einer einzigen Plattform) unterstützt – Datenschutz und sichere (Zahlungs-) Abwicklung vorausgesetzt. Da Algorithmen die Entscheidung treffen, spielt die Rangfolge von Angeboten auf Plattformen keine Rolle mehr, Sponsored Products und Dienstleistungen sind Geschichte. Bezahlt wird über die Kryptowährung des DLT-Netzwerks.

Wie sieht der Bezahlvorgang in der digitalen Welt aus?

In den vier Szenarien sind heute kritische Unsicherheiten verschieden stark ausgeprägt. Wir können noch nicht wissen, wie stark sich die digitale Transformation letztlich auf unseren Alltag auswirkt und wie sich die Einkaufsgewohnheiten ändern werden. Welche Rolle spielt beispielsweise der Datenschutz? IoT und KI stehen heute erst am Anfang und keiner kann sich ausmalen, welche Entwicklungsschritte diese Technologien in zehn Jahren machen werden. Und inwieweit wird durch Regulierung eingegriffen? Alles unbekannte Faktoren, die die Entwicklung entscheidend beeinflussen werden. Bei all dem ist aber eines sicher: Die Transaktionen in einer digital transformierten Welt laufen anders ab, worauf sich Kreditinstitute zwangsläufig strategisch einstellen müssen.

Abo-Modelle, Pay-per-Use, Mikro- und Nanozahlungen sowie Kryptowährungen

Garantiert ist, dass bargeldloses Bezahlen immer alternativloser wird. Im Jahre 2030 werden digitale Informationen an den reinen Geldfluss gekoppelt sein. Wo heute noch die Barzahlung dominiert, könnten in einer digital transformierten Welt Online-Dienste oder kontaktloses Zahlen treten. Außerdem ergeben sich neue Einkaufskontexte, in denen bargeldloses Bezahlen die einzige Option ist: Einkäufe über neuartige Endgeräte (z.B. Wearables), vernetzte Dinge (IoT-Payments) und digitale Assistenten sowie Einkäufe, die in immersiven, virtuellen Welten stattfinden (z.B. VR-Reisen, Gaming).

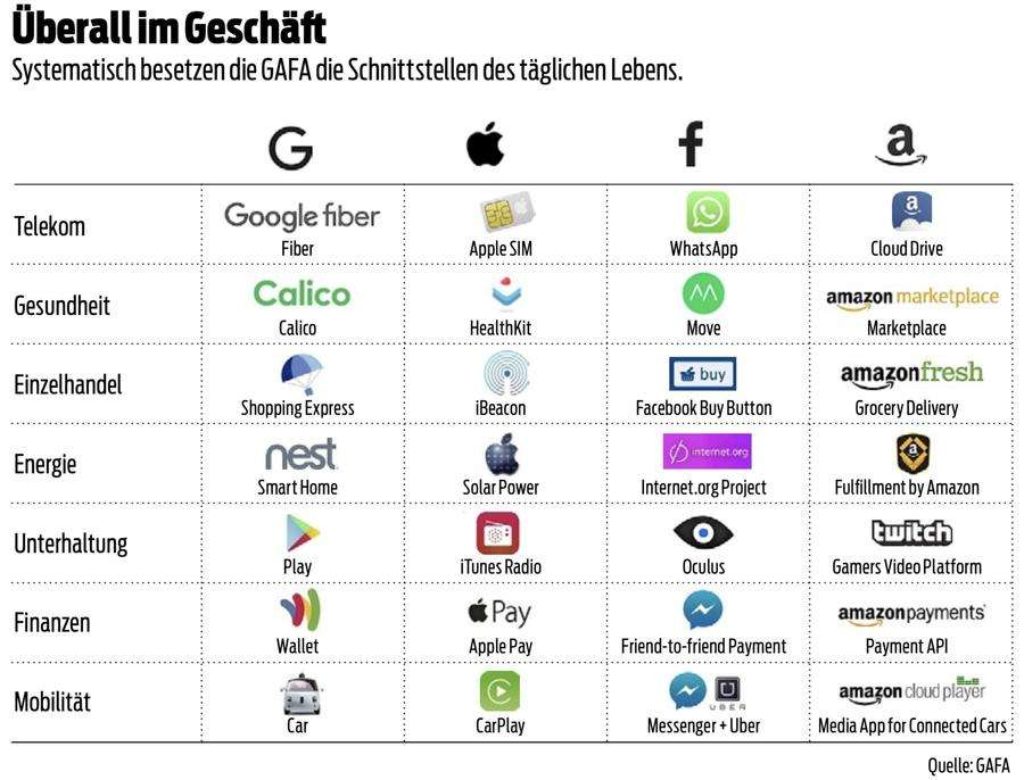

Überblick über die GAFA-Payment-Initiativen (Bildquelle: GAFA)

Heutige Einmalkäufe werden durch Abo-Modelle (Dauerschuldverhältnis für bestimmte Produkte und Dienstleistungen) und Pay-per-Use (Zahlung nur bei Nutzung) zunehmend abgelöst. Dazu kommen vernetzte Geräte, die Verbrauchsmaterialien eigenständig nachbestellen oder die nach Nutzung bezahlt werden können. Mikro- und Nanozahlungen gewinnen bis 2030 an Bedeutung. In einer Industrie 4.0 bedeutet das, dass „Maschinen“ und „Dinge“ untereinander kleinteilige Zahlungen abwickeln. Im Alltag werden uns kleinteiligere Zahlungen öfter begegnen, über Paid Content und Pay-per-Use-Geschäftsmodelle. Bis 2030 könnten sich Kryptowährungen langsam als Zahlungsmittel etablieren, zumindest in bestimmten Kontexten, etwa der wachsenden Gaming-Branche und bei digitalen Services wie Messengern. Die Rolle von Distributed-Ledger-Technologien (DLT) und Smart Contracts ist noch sehr ungewiss, weil Blockchains noch mit verschiedenen Problemen kämpfen. Sie können z.B. nur eine begrenzte Anzahl an Transaktionen pro Sekunde abwickeln.

Die Rolle der Regulierer für den Wettbewerb

Wichtigen Einfluss auf die zukünftige Entwicklung haben natürlich auch die Regulierer. Kryptowährungen werden zukünftig zumindest stärker diskutiert werden. Der internationale Währungsfond geht sogar so weit zu sagen, dass auch Zentralbanken Stable Coins emittieren werden – die chinesische Zentralbank hat das bereits angekündigt. Ein klarer Regulierungsrahmen für datenbasierte Geschäftsmodelle zeichnet sich im Moment jedoch noch nicht ab. PSD-2 und Instant Payment sind hingegen sichere Entwicklungen.

Der Regulierer hat damit neue Spielregeln für die Zahlungsverkehrsabwicklung im digitalen europäischen Binnenmarkt geschaffen und fordert eine Abwicklung von Zahlungen in europäischen Zahlungsverkehrsinfrastrukturen. Die bisher vorgenommene Regulierung hat allerdings dazu geführt, dass globale im Vergleich zu europäischen Zahlungssystemen gestärkt wurden. Außerdem wird die Unterstützung der Händler bei der Integration von Zahlverfahren zunehmend von international agierenden Nicht-Banken gesteuert.

Was sind Handlungsoptionen für deutsche Kreditinstitute?

Bei so vielen unbekannten Größen ist verständlich, dass Kreditinstitute bezüglich ihrer strategischen Ausrichtung unsicher sind. Aus den alternativen Zukunftsbildern für das Bezahlen 2030 lassen sich aber durchaus konkrete Handlungsoptionen für deutsche Kreditinstitute ableiten. Dafür müssen die Institute aber zunächst zwei strategische Fragen beantworten. Erstens: Wie positionieren wir uns im Wettbewerb mit den amerikanischen Internetriesen (GAFA), die prädestiniert sind, im digitalisierten Zahlungsverkehr eine dominante Wettbewerbsposition einzunehmen – als Partner oder als Challenger an der Kundenschnittstelle?

Die zweite Frage richtet den Fokus auf das Portfolio. Lautet das Ziel, durch die Optimierung der eigentlichen Zahlungsabwicklung in Bezug auf vielfältige Zahlungskontexte erfolgreich zu sein? Oder konzentriert sich das Kreditinstitut auf die Entwicklung, beziehungsweise Bereitstellung von zahlungsnahen Mehrwertdiensten? Durch die Kombination der beiden strategischen Fragen ergeben sich vier unterschiedliche Richtungen, die den strategischen Handlungsspielraum der Kreditinstitute im sich verändernden Zahlungsverkehr verdeutlichen.

Vier strategische Stoßrichtungen als Alternative für Kreditinstitute

Als „ZV-Game-Changer“ steht das Ziel im Mittelpunkt, durch überlegene Abwicklungsverfahren im Zahlungsverkehr den Wettbewerb mit den GAFAs um die Kundenschnittstelle für sich zu entscheiden. Funktionale Exzellenz und maximale Reichweite liegen dabei gleichermaßen im Fokus. Das idealtypische Zahlverfahren ist universell verfügbar für neue Anwendungskontexte und einsetzbar für unsichtbare Zahlvorgänge. Es soll den fließenden Übergang zwischen stationärem und web-basiertem Einkauf (virtueller POS, (kassenlose) Smart Stores, AR/VR-Shopping) ermöglichen. Universell in proprietäre Apps und digitale Ökosysteme integrierbar, ermöglicht es zum Beispiel im Rahmen von Gaming, Messengern, IoT-/M2M-Transaktionen im Smart Home oder im (autonomen) Fahrzeug zu bezahlen.

Der „Transaktions-Manager“ beschränkt sich, wie der „ZV-Game-Changer“, auf die Transaktionsabwicklung. Wichtiger Unterschied: Er gibt die Schnittstelle zum Kunden an die digitalen Ökosysteme (GAFAs) ab. Transaktionen umfassen sowohl den klassischen Zahlungsverkehr als auch alternative Systeme für Daten- oder Kryptotransfers. Er hebt sich vor allem durch eine überlegene Backoffice-Verarbeitung ab und konzentriert sich auf die maximale Integrationsfähigkeit des eigenen Angebotes in Services Dritter. So nutzen die Kreditinstitute ihre bestehende Konto- und Zahlungsinfrastruktur, um Dritten den Backbone für (virtualisierte) (Karten-) Zahlungen anzubieten.

Der „Ökosystem-Zulieferer“ konzentriert sich auf die Entwicklung zahlungs- bzw. kontonaher Mehrwertdienste zur Integration in die Services Dritter – unabhängig von der Kundenschnittstelle. Diese überlässt er den GAFAs und stellt zahlungsnahe Lösungsbausteine als Drittanbieter bereit. Banken entwickeln neue Geschäftsmodelle für digitale Services. Sie bieten Drittdienstleistern den Zugang zu Kundenkonten, stellen ihnen spezifische Bankleistungen zur Verfügung (Banking-as-a-Service) oder zielen auf die reine Kommerzialisierung von Daten ab. Das Angebot kann über die Verwertung der reinen Zahlungsdaten hinausgehen und weitere Banking-Bereiche umfassen (z.B. Kundenbonität bewerten, Depotanalyse).

Als „Convenience-Champion“ versucht die Kreditwirtschaft selbst zum digitalen Ökosystem zu werden und als „Trusted Partner“ die Kundenschnittstelle durch umfassende zahlungs- bzw. kontonahe Mehrwertdienste zu bestimmen. In dieser Rolle positionieren sich Kreditinstitute als direkter Wettbewerber von digitalen Ökosystemen im Bereich Payment- und Finanzdienstleistungen mit zielgruppenoptimierten Ökosystemen für Privat- und Firmenkunden. Beispiele sind personalisiertes Budgetmanagement, intelligentes Rechnungsmanagement, automatisierte Buchhaltung und Reporting, prädiktives Risikomanagement sowie Payment-Tracking.

Fazit

Wichtige Rahmenbedingungen werden sich in den nächsten zehn Jahren ändern und die kontoführenden Kreditinstitute stehen vor der Herausforderung, sich zu positionieren und gleichzeitig strategische Flexibilität zu bewahren. Daher müssen sie schon jetzt die möglichen Zukunftsszenarien analysieren, um mit der Entwicklung Schritt halten zu können. Die in der Studie genannten strategischen Stoßrichtungen skizzieren vier Extrempositionen, die zukünftig vermutlich von den wenigsten Kreditinstituten in Reinform adressiert werden können.

Wie auch immer die individuelle Positionierung aussieht, die Handlungsnotwendigkeit ist grundsätzlich hoch, denn in den nächsten Jahren könnte die digitale Transformation des Bezahlens weiter an Fahrt gewinnen. Das bedeutet für die deutsche Kreditwirtschaft einerseits Herausforderungen durch (neue) Wettbewerber, aber auch neue Erlöspotenziale. Jetzt ist der richtige Zeitpunkt, um neue Kompetenzen innerhalb der Bankengruppen aufzubauen.